分析师称压减粗钢产量是长期决策,三季度吨钢毛利有望较7月翻倍,并全面看好未来3年钢铁板块投资机会

钢铁(新钢股份、马钢股份):

“730”政治局会议强调不搞运动式减碳,并未涉及到钢铁行业,西部证券李伟峰认为压减粗钢产量是国家层面从全局战略角度做出的长期决策,下半年粗钢压减力度将会很大,7月吨钢毛利再次扩张至500元附近,三季度吨钢毛利预计会扩张至1000元左右,甚至更高,钢铁企业即将迎来利润扩张周期;

货币大环境在2021年1月份已经转向,李伟峰预计至少到2023年,地产端钢铁需求才会呈现明显走弱,全面看好未来3年钢铁板块投资机会;

钢铁企业也在加大转型,积极布局下游新兴需求赛道,有望提升整体估值,李伟峰认为目前是钢铁行业配置的好时机;

风险因素:下游需求不及预期、产能压减不及预期。

“730”政治局会议强调不搞运动式减碳,并未涉及到钢铁行业,8月钢铁板块涨幅接近30%。

今日,西部证券李伟峰深度覆盖钢铁行业,认为压减粗钢产量是国家层面从全局战略角度做出的长期决策,下半年粗钢压减力度将会很大,三季度吨钢毛利预计会扩张至1000元左右,甚至更高,钢铁企业即将迎来利润扩张周期。

货币大环境在2021年1月份已经转向,李伟峰预计至少到2023年,地产端钢铁需求才会呈现明显走弱,全面看好未来3年钢铁板块投资机会。

值得注意的是,钢铁企业也在加大转型,积极布局下游新兴需求赛道,有望提升整体估值。

李伟峰认为目前是钢铁行业配置的好时机:

(1)优质钢铁股:新钢股份、马钢股份、华菱钢铁、三钢闽光、柳钢股份、鞍钢股份;

(2)特钢:久立特材、图南股份、抚顺特钢、钢研高纳、永兴材料等。

压减粗钢产量是国家层面的长期决策,下半年压减力度将会很大,钢铁企业即将迎来利润扩张周期

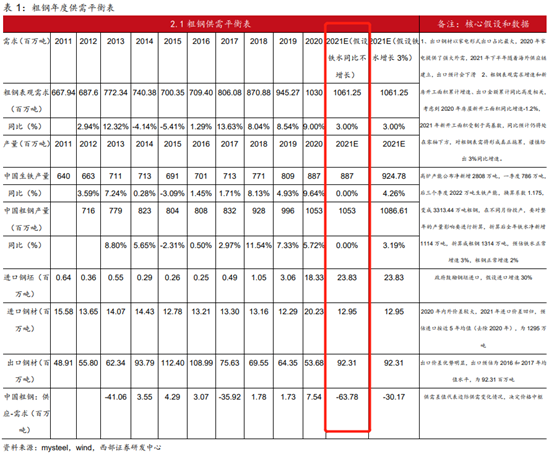

根据工信部和各地方限产政策初步估算,下半年国内钢厂面临8400万吨的粗钢产量压缩,并将导致2021年全年6378万吨的供需缺口。

经过李伟峰测算,8、9、10月份的供需缺口为270万吨,648万吨,757万吨,远超过以往季节性缺口,从而导致吨钢毛利将会继续大幅扩张,并长期维持。

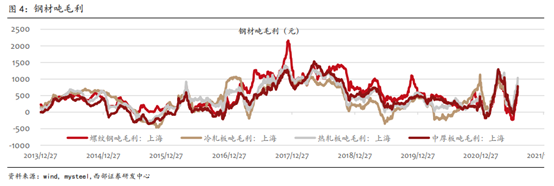

7月份以来,伴随限产政策,吨钢毛利再次扩张至500元附近。

三季度随着铁矿石价格的进一步下跌,吨钢毛利预计会扩张至1000元左右,甚至更高,钢铁企业即将迎来利润扩张周期。

货币大环境在2021年1月份已经转向,全面看好未来3年钢铁板块投资机会

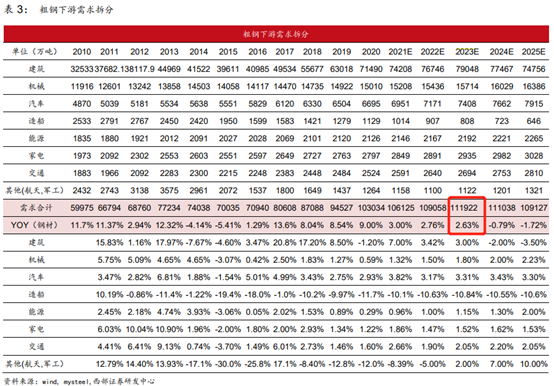

从地产角度,虽然房住不炒,但需求具有黏性,呈现缓慢下滑,李伟峰预计至少到2023年,地产端钢铁需求才会呈现明显走弱。

从长周期看,2020年中国人均粗钢产量740公斤,我国人均粗钢产量将在2025年自然达峰,在政策干预下,2023年有望提前达峰。

李伟峰看好在未来3年,产量下滑的斜率将大于需求下滑的斜率,带来长期供需紧平衡,进而推升行业利润。

钢铁企业积极布局下游新兴需求赛道,有望提升整体估值

李伟峰认为钢铁企业仅仅为传统生产企业的时代一去不复返,未来会布局更多新材料,新能源领域。

钢铁企业的社会价值和附加值也将大幅提高,产品结构升级及多元布局有望提升钢铁企业整体估值中枢。

郑重声明:所有研报文章和每日复盘分析,并非投资建议,栏目发布的所有内容仅供参考,据此做出的任何投资决策与本栏目作者无关。

我是金融市场中漫步,喜欢我的研报文章和每日复盘分析,欢迎大家 转发、点赞、关注。

我会经常与大家分享金融市场中有参考价值的研究报告和每日复盘分析。

盒子网

盒子网